克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

年报系列点评十七

合约销售434.2亿元,新增土地投资569.8万平方米;权益销售目标660亿元,较2017年业绩增长逾50%;前瞻性战略布局粤港澳大湾区,未来总货值5194亿元;核心净利率16.7%,维持行业高位;期末净负债率67.9%,加权平均融资成本5.8%,债务结构不断优化。

克而瑞研究中心 朱一鸣 贡显扬

龙光地产2017年实现合同销售金额434.2亿元,同比增长51.2%。2018年全年权益合约销售目标660亿元。龙光深耕珠三角,并前瞻性战略布局粤港澳大湾区,2017年通过招拍挂新增土地储备569.8万平方米,未来总货值近5194亿元。2017年龙光地产实现营业收入276.9亿元,同比增长34.8%。核心溢利率16.7%,较2016年增长1.6个百分点,在行业内保持较高的水平。同时,期末净负债率和加权平均融资成本分别从2016年的71.4%和6.1%,降低至67.9%和5.8%。

龙光地产核心净利率16.7%,处于行业领先水平。较高的盈利能力主要得益于其对土地成本的把控。在招拍挂市场避开行业上升周期高价拿地,同时积极通过并购及粤港澳大湾区的城市更新项目获取成本较低廉的土地。目前,龙光提出了2018-2020年业绩复合增长率50%以上、以及3-5年内核心利润行业前十的目标。基于龙光低成本的土地储备以及在大湾区的优质布局,我们认为未来龙光继续保持利润与规模齐上升的目标把握较大。

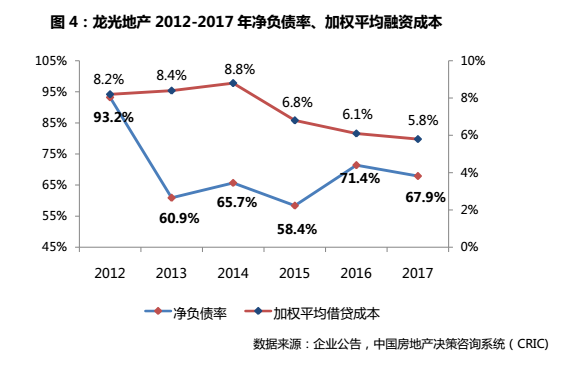

2017年龙光地产实现合同销售金额434.2亿元,合约销售面积242.6万平方米,分别同比增长51.2%和5.6%,超额完成370亿元的年度销售目标。龙光多年来一直保持着较高的业绩增速,2012年以来复合增长率近35%。2018年龙光制定全年权益合约销售目标660亿元,并提出2018-2020年业绩复合增长率目标50%以上。

从目前来看龙光拥有充裕的可售资源,要实现这一目标难度不大。2018年龙光预计全年的可售资源将逾1300亿元,仅需50%的去化率即可实现660亿元的销售目标。同时,龙光近期货值3371亿元,已可完全覆盖2018年660亿、2019年1000亿、2020年1500亿元的预期业绩规模。

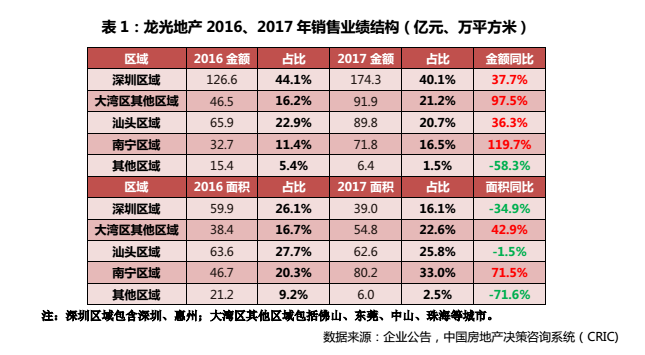

从销售业绩结构来看,多年来龙光一直坚持以深圳为核心,聚焦粤港澳大湾区的发展战略。2017年,龙光在深圳区域、大湾区其他区域及汕头区域的业绩贡献分别达到了40.1%、21.2%和20.7%。

深圳区域的销售主要来自于龙华区地铁4号线上盖的“龙光·玖钻”、光明新区的“玖龙台”及坪山新区的“玖云著”项目,2017年龙光在深圳单城4416套的销量也位列市场第一。值得注意的是,龙光深圳区域的业绩增长也得益于销售均价的大幅提升,从2016年的21077元/平方米翻番至2017年的44733元/平方米。2017年龙光深圳区域在销售面积减少的同时,销售金额却实现了37.7%的增长。

另外,龙光汕头区域2017年也有近90亿元的合约销售,市场占有率达30%,继续保持市场占有率第一的位置。而龙光南宁区域2017年销售金额、面积分别大幅增长119.7%和71.5%,实现了量价齐升。

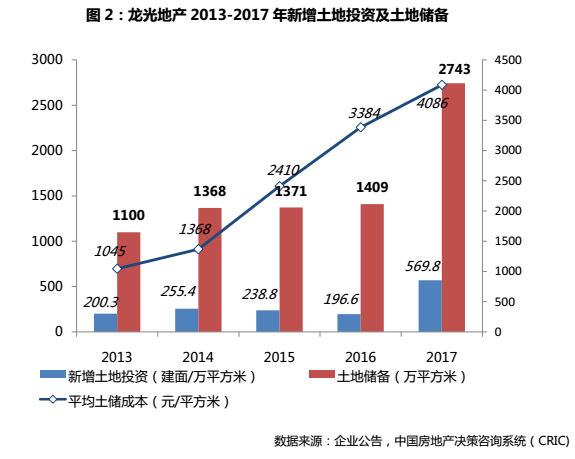

2017年,龙光地产重点布局粤港澳大湾区和南宁市场,加码在佛山、南宁和肇庆的投资力度。期内通过公开市场招拍挂的方式新获取项目21个,总建筑面积为569.8万平方米。除了招拍挂之外,龙光还积极通过并购及城市更新等多元化拿地渠道拓展土地储备。

截止2017年末,龙光地产土地储备总建筑面积超过2743万平方米,土地储备货值达3371亿元,平均土地成本4086元/平方米,土地成本较低仅占估算货值的24%。此外尚有多个孵化中的并购及城市更新项目近876万平方米,预计货值1823亿元。未来随着这些并购及城市更新项目的陆续开发并转化为土地储备,龙光地产的土储总货值将近5194亿元。

龙光多年来持续深耕珠三角地区。在国家希望将粤港澳大湾区打造成世界级大湾区都市群的愿景下,龙光前瞻性战略布局粤港澳大湾区并拥有先行者优势。目前,龙光在粤港澳大湾区拥有庞大的土地储备资源,尤其是珠海、佛山、惠州、中山等发展潜力巨大的城市。且2018年的1300亿可售资源中有65%位于粤港澳大湾区,今年将有逾30个位于珠海、惠州、佛山、汕头等城市的全新项目推出市场。

同时,龙光坚持一小时经济圈生活圈布局,将项目布局与城市轨道交通公共设施发展节奏(TOD)保持战略契合。通过挖掘轨道交通物业的商业价值,龙光在大湾区开发的经验也可以在其他城市复制。预计随着轨道交通的延伸、粤港澳大湾区国策红利下经济增长以及核心区域需求的外溢,目前的土地储备未来可以提供优质且具有成本优势的土地供应,助力龙光成为粤港澳大湾区的龙头房企。

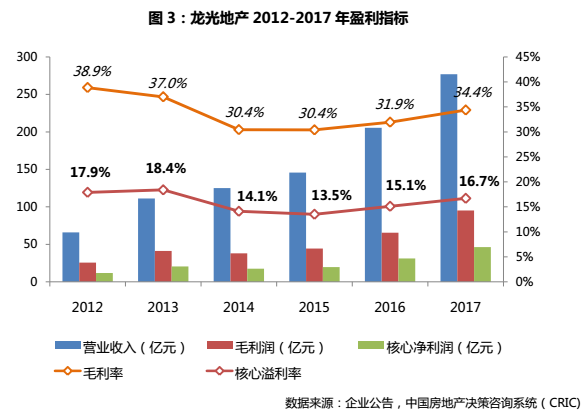

龙光近年来营收规模和盈利能力不断提升。2017年全年龙光地产实现营业收入276.9亿元,同比增长34.8%;实现毛利润95.2亿元,核心溢利(未计投资物业及衍生金融工具公允价值变动)46.2亿元,分别同比增长45.1%和48.7%。毛利率34.4%、核心溢利率16.7%,分别较2016年增长2.4和1.6个百分点,在行业内保持了较高的水平。

龙光地产较高的盈利能力主要得益于其对土地成本的把控。通过避开行业上升周期中于公开市场高价取地,并积极参与粤港澳大湾区的城市更新项目。龙光以较低廉的成本补充土地储备,进一步降低了总土储成本。得益于较低的土地储备成本,龙光近年来在业绩规模稳定增长的同时,还保证了产品较大的利润空间。

目前龙光已经提出了未来3-5年核心利润行业前十的目标,相信低成本土地储备的陆续释放将给龙光未来的盈利提供极大的支撑。

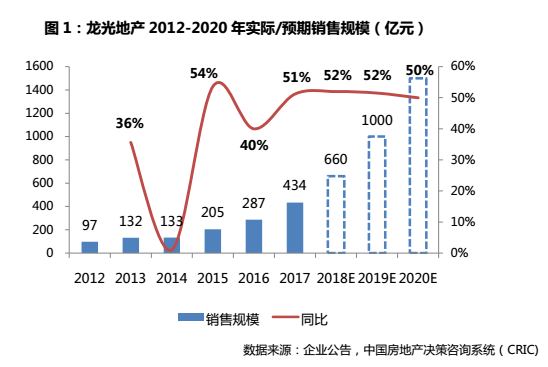

盈利能力提升的同时,龙光地产也在不断致力于优化债务结构,降低融资成本。2017年末,龙光持有现金及银行结余224.1亿元,同比增长51.4%。短期有息负债比重有所上升,现金短债比和长短期债务比分别较2016年降低至1.44和 1.62。而净负债率和加权平均融资成本分别从2016年末的71.4%和6.1%降低至67.9%和5.8%。龙光于2017年上半年分别以5.75%及5.25%的较低票面利率发行共计6.5亿美元规模的优先票据,并于下半年提前赎回2017年和2019年到期的票面利率较高的美元优先票据。