2019年1-9月中国房地产企业销售TOP200排行榜

1、TOP100房企业绩环比上升23.9%,增速明显快过去年;

2、TOP100房企业绩目标完成情况不及去年同期;

3、超8成TOP50房企业绩环比上升,恒大全国促销收效显著。

☉ 文/克而瑞研究中心

今年是克而瑞编制中国房地产企业销售排行榜的第11个年头,从最初的TOP20到TOP50、TOP100、TOP200;再从单一的销售榜,到推出代表操盘能力的操盘榜和投资能力的权益榜,我们一直真实、严谨、公正地记录着10年来的行业变化、格局演变和模式创新。

自2019年1月起,在原有的销售流量榜和权益榜的基础上,我们新增了销售全口径榜。销售全口径,是指把企业集团连同合营及联营公司所有项目计入业绩的统计方式,不考虑权益比例和是否操盘。由于代建属于输出管理行为,在全口径榜单数据中统一不包括代建产生的销售业绩。全口径榜反映的是企业城市布局和项目拓展的能力。

操盘榜是以企业操盘为口径,即若某项目为多家房企合作开发,则该项目的业绩仅归入操盘企业。反映的是企业的营销和操盘能力,企业代建产生的销售业绩纳入操盘口径统计中。

权益榜是以企业股权占比为口径,即若某项目为多家房企合作,则该项目的业绩按照股权占比计入相应企业。反映的是企业的资金实力与投资能力。(注:权益口径数据不包括母公司以及关联方权益、员工跟投部分)

鉴于目前绝大多数的上市房企已经将业绩公告的口径从并表改为了全口径,需要与上市公司发布数据进行对照的读者,可以参考全口径榜单。

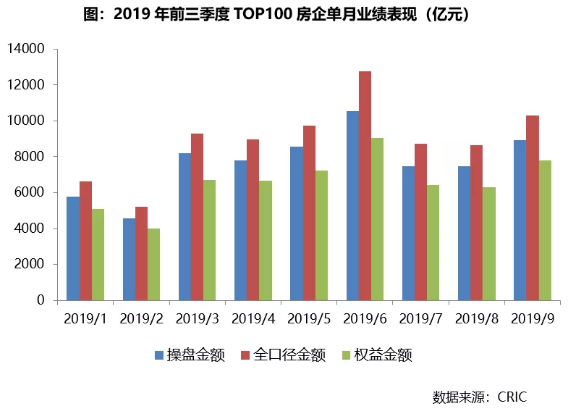

2019年前三季度,在“房住不炒”政策主基调下,行业整体规模增速显著放缓,TOP100规模房企累计业绩同比增速在4%左右。9月在推案量上升、促销力度加大的推动下,百强房企业绩较7、8两月提升明显,单月权益销售金额环比增长23.9%,增幅较去年同期提升近11个百分点。

我们认为,四季度是房企冲刺全年业绩目标的关键期,从房企的中期披露来看,多数企业供货节点多集中在四季度,将为业绩冲刺提供有力保障。相信在企业增加货量供应、加强营销力度之下,四季度房企整体销售规模会有一定的回升。

同时,在政策调控持续、融资渠道全方位收紧、行业竞争加剧的格局下,四季度房企整体投资将更趋理性,加速去化及回款、降杠杆控负债总量是主流。

9月业绩环比上升

增幅较去年同期明显提升

2019年前三季度,在“房住不炒”政策主基调下,行业整体规模增速显著放缓。按照可比口径统计,TOP100规模房企的累计业绩同比增速在4%左右,增速较上半年持平。9月,百强房企业绩表现较7、8两月提升明显,单月权益销售金额环比增长23.9%,增幅较去年同期提升近11个百分点。

经过上半年集中拿地补库存,在新开工节奏的影响下房企四季度的供应量将明显提升;另一方面,在销售承压、项目总体去化率下降的背景下,四季度房企也将积极推盘去化、加大营销力度,通过降价促销、以价换量加速项目去化。相信在企业增加货量供应、加强营销力度之下,四季度房企整体销售规模会有一定的回升。TOP10房企权益金额门槛提升15%

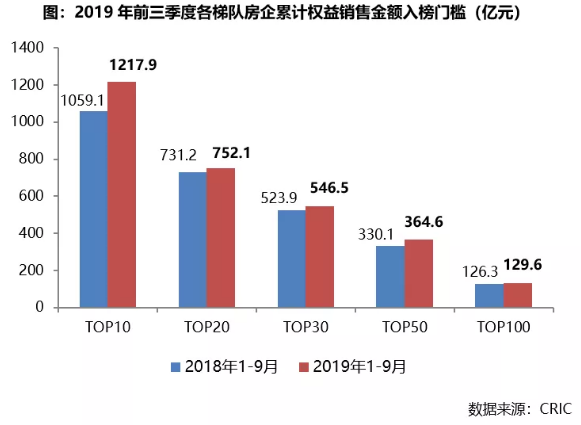

2019年前三季度,百强房企各梯队权益销售金额门槛与去年同期相比都略有提升。其中,TOP10房企权益金额门槛达到1217.9亿元,同比增幅最高达15%。TOP20房企和TOP30房企权益金额门槛分别为752.1亿元和546.5亿元,门槛增幅分别为2.9%和4.3%。TOP50房企竞争格局加剧,权益金额门槛较去年同期大幅提升10.5%至364.6亿元。另截止三季度末,TOP200房企权益金额门槛达到40.1亿元。百强房企规模增长分化持续

行业竞争加剧

2019年前三季度,TOP100各梯队房企之间规模分化持续,行业竞争加剧。其中,龙头房企继续保持稳健高质量发展,TOP3房企权益金额集中度达10.2%,同比提升0.4个百分点。TOP4-10及TOP11-20梯队房企权益金额集中度较去年也均有一定幅度的提升,市场份额稳中有升,规模房企竞争优势进一步深化。而随着多数城市成交回落,销售难度加大,20强之后房企的权益金额集中度出现一定回落。

完成情况不及去年同期

千亿房企表现较佳

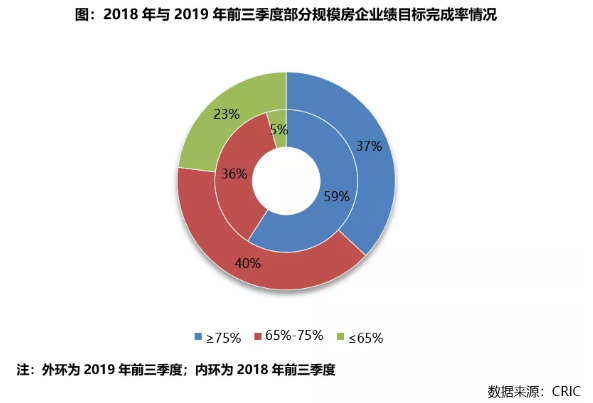

从目标完成情况来看,截止到9月末,在年内设定了全年销售目标的房企中,近4成房企目标完成率达到75%以上,其中,阳光城、世茂、宝龙、九龙仓、大发地产等9家房企目标完成率实现80%以上,业绩表现突出。另有近4成房企的目标完成率处于65%-75%区间,剩余房企目标完成率未达到65%。规模房企整体目标达成情况不及去年同期。

前三季度,千亿房企的整体业绩表现优于行业平均水平,14家公布业绩目标的千亿房企中,超6成房企目标完成率已超过75%,中海、世茂、龙湖、招商、金茂等房企业绩完成情况均较为乐观。总体来看,在行业增速放缓、调控趋严的背景下,部分房企完成全年业绩目标仍有一定压力,四季度仍需加速推货入市,积极推盘去化。TOP50房企中超过8成单月业绩环比提升

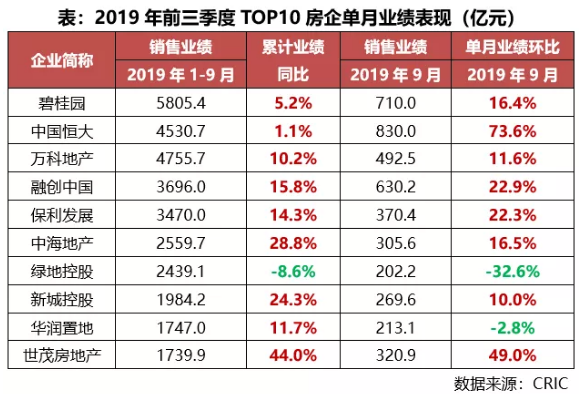

从业绩表现来看,受益于供货力度的加大,9月TOP50房企中有超过8成的企业单月业绩环比提升。TOP3房企中,恒大加大营销力度,9月单月实现全口径业绩规模830亿元,较8月环比大幅增长73.6%,相比去年同期增幅提升。世茂和阳光城房企9月实现单月销售金额320.9亿元和271.9亿元,分别环比增长49%和60.3%。华夏幸福9月在南浔、固安、嘉善等城市项目去化表现较佳,单月实现业绩173亿元,环比提升82.1%。盈利能力进入平稳期

负债率和融资成本上升

随着行业增速放缓、集中度上升、规模房企竞争加剧,企业在盈利、融资、周转等方面都出现了一些变化。复杂的市场环境对企业运营能力的要求也在不断增加。

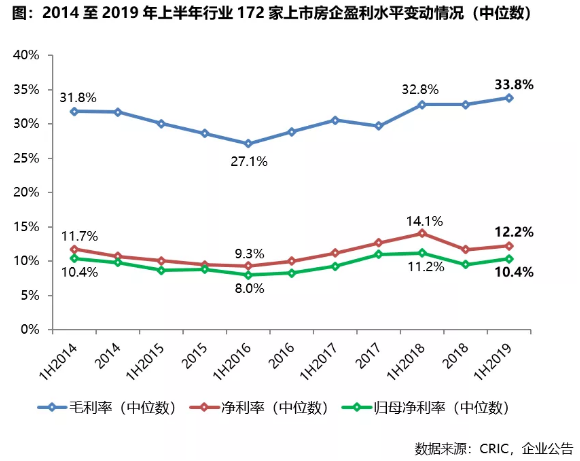

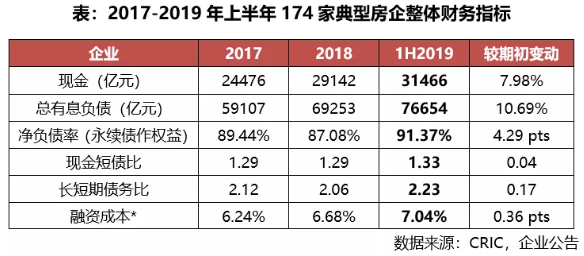

1)房企整体盈利水平进入平稳期,中小规模房企盈利能力承压2019年上半年,受行业整体销售增速放缓影响,上市房企整体结算收入和利润规模在保持增长的同时,增速较2018年明显放缓。同时,行业整体盈利能力也逐步进入到平稳期。截止上半年末,172家上市房企净利率和归母净利率的中位数为12.2%和10.4%,分别较2018年末提升0.5和0.9个百分点。我们认为,虽然短期内受益于行业集中度上升及收并购红利,规模房企整体的利润率尚稳定在较高水平。但在目前政策调控常态化、行业增速放缓、房企利润空间持续受到挤压的市场周期下,企业要保持目前的盈利水平仍面临一定的客观压力。特别是对于中小规模房企而言,在行业竞争格局加剧、集中度提升的背景下,如何平衡规模增长与增长质量,提升精细化经营的管理水平对经营者提出了更高的要求。2019年初,多数房企在融资窗口期下加大举债,致使上半年房企整体融资规模上升。截至上半年,21家房企负债规模超过千亿;同时,174家典型房企的加权平均净负债率较年初上升4.29个百分点至91.37%,达到历史最高值。其中TOP10房企净负债率增长最为显著,而TOP31-50房企的净负债率较2018年末有所下降。从债务结构来看,上半年174家典型房企的长短债务比提升至2.23,较期初上升8.3%,整体债务结构更趋合理。此外融资成本方面,基于近年来境内融资环境持续收紧,加之房企原有的低成本公司债陆续到期,近期新进行的境内外融资成本均有提高。上半年70家重点房企的平均融资成本由去年末的6.68%提升至7.04%。2019年上半年,市场的趋冷和融资的收紧促使房企投资更加谨慎,房企存货总量保持上涨趋势,但增速较去年同期收窄约3个百分点。截至2019年6月末,有32家房企存货超过1000亿元,较年初增加了3家;20强门槛提高至1600亿元。从规模增速来看,174家房企的存货规模较年初增长8.5%,68家重点房企的存货增幅为8.9%,均较去年中期下降2.9个百分点。上半年房企整体的存货周转率较去年同期微升,主要由于企业前期销售项目逐步步入结算期,如果企业想要再提升自身的周转速度,则需要将更多的精力放在加快开发竣工及项目整体流程上。已竣工存货占比连续4年下降,企业库存去化压力得到缓解。2019年上半年,68家重点监测房企的已竣工存货占比进一步下降1个百分点至11%,延续了近几年的趋势。未来企业加强运营管控、加速周转以提升资金效率仍是关键。整体投资更趋理性

降杠杆控负债总量是主流

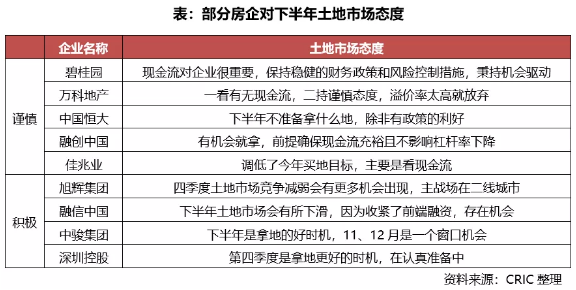

1)拿地:四季度或出现机会窗口,房企整体仍以理性、谨慎为主

受土地市场持续低位运行的影响,更多的房企表示会根据市场和企业需求伺机而动,例如,以碧桂园、万科为代表的房企下半年会更加关注企业现金流状况,继续保持理性的拿地态度,其中万科则明确表示放弃高溢价地块。我们认为,四季度企业投资将继续保持理性和谨慎。但土地市场整体继续下行降温,也会有投资机会出现,对于现金流状况良好、财务稳健以及有纳储需求的房企是补仓的不错时机,最终“逆周期”抄底拿地关键还是在于价格是否合理。例如,旭辉集团在半年度业绩会明确表示未来会关注四季度的投资机会,8、9月份会适当减少投资,为四季度拿地做准备。中骏集团尽管自身拿地计划不会发生变化,下半年维持95亿预算,但也认为下半年是拿地的好时机,并判断11、12月是一个窗口机会。此外,拿地方式方面,拓宽拿地渠道以降低综合拿地成本成为主旋律,更多房企将通过合作、旧城改造等方式获得更为核心的地块,尤其对于部分核心一二线城市来说,参与旧改已经获取城市中心地块的方式。2)融资:房企融资渠道全方位收紧,降杠杆控负债总量成为主流

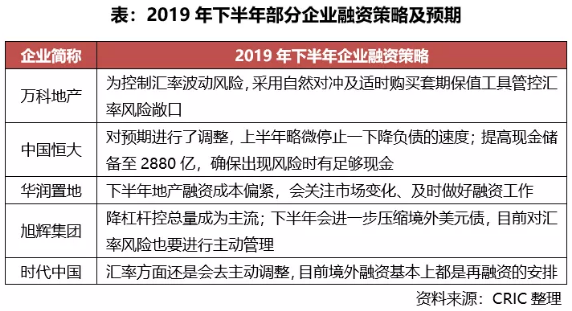

从企业融资层面来看,多数房企在2019年初出现的融资窗口期加大了融资力度,上半年企业整体融资规模进一步上升。而自5月发布23号文限制信托贷款后,下半年以来政府加强了对境外债、信托、开发贷及海外债等融资方式的监管力度,开启了房地产融资的新一轮调控。特别是随着8、9两月融资限制政策的密集出台,企业融资规模急剧下降。目前,随着融资渠道的全方位收紧,多数房企对未来的预期进行了调整。一方面,在融资环境保持低位运行的背景下,企业将更加重视项目销售回款,降杠杆控负债总量成为主流。另一方面,企业将加强与金融机构的合作、关注资产证券化等创新型融资产品的搭建,积极拓展融资渠道。同时,企业将更着力于对境外债的汇率风险进行主动管理,控制融资成本。政策调控主基调未变

城市市场走势将继续分化

从政策调控层面来看,三季度政治局会议明确提出“不将房地产作为短期刺激经济的手段”,表明“四限”调控仍将从紧执行。部分热点城市调控政策再升级,大连、洛阳等加码调控。我们认为,“房住不炒、因城施策”政策主基调未变,调控措施仍围绕“稳地价、稳房价、稳预期”目标,夯实地方主体责任。

城市市场成交层面,今年以来各城市房地产市场波动频繁。在政策持续发酵的背景下,销售转冷基本符合预期,但不同城市依然呈现出显著的分化。一方面,部分城市楼市、地市成交明显下滑,库存风险再次浮出水面且有加剧趋势;另一方面,也有一些城市市场依然高歌猛进、部分项目仍能开盘日光,供求矛盾仍相对突出。一线城市四季度市场将继续小幅回调,不过介于刚需面仍有支撑,预期2019年总体成交规模仍有望超出2018年水平。二线城市整体成交规模会稳中有升,中西部刚需和改善需求仍有待进一步释放。其中,诸如重庆、武汉、郑州等去化周期较短的中西部核心城市,四季度供给会相对充足、需求仍较为旺盛,预计四季度成交仍会冲高;而西安、贵阳、青岛等近两年房价快速上涨的城市,居民购买力透支、后续需求或无以为继。而三四线城市整体来看需求已经有所透支,再加上棚改政策的整体“收紧”,货币化安置比例下降,未来市场回落也在情理之中。仅部分环一线和热点二线的三四线城市,受核心城市市场外溢需求影响,成交热度或将继续维持。