克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞研究中心 沈晓玲、汪维文、查明仪

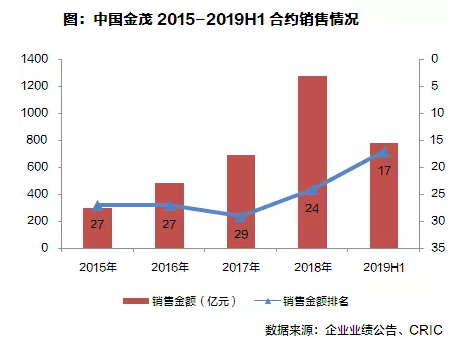

【销售:一二线城市成销售主力,跨入20强】2019年上半年中国金茂实现全口径合约销售金额约785亿元,合约销售面积约358万平方米,分别同比增长约79%和114%。销售金额增长率远高于同规模房企,排名大幅上升,跨入TOP20房企行列。

销售增速远超同规模房企,跨入20强行列。2019年上半年,中国金茂实现全口径合约销售金额约785亿元,合约销售面积约358万平方米,剔除大宗交易的影响,分别同比增长约79%和114%。销售金额增长率远超同规模房企,因此合约销售金额行业排名进一步上升,今年跨入20强房企行列。对比企业2019全年1500亿元的销售目标,一方面目前已完成52%,超出46.4%的行业平均值;另一方面,企业全年可售资源约为2446亿元,全年只要达到60%的去化率,就能完成目标销售额。

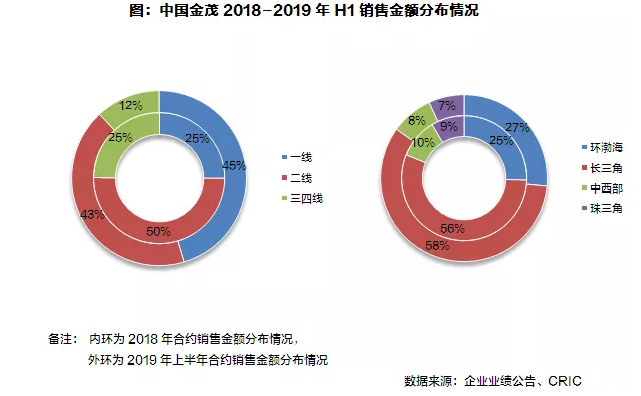

一线城市项目火爆,成为销售主力。销售金额上涨一部分原因是销售城市数目的增多,与2018年相比,项目在销城市增加6个达到36个。就目前销售金额城市分布来看,主要集中在一线城市以及热门二线城市。其中,北京业绩突出,半年销售额达115.4亿元,上海、南京、杭州、温州销售均突破60亿元,这四个城市贡献率达48%。就业绩贡献来看,与2018年相比变化不大,仍集中在长三角区域。

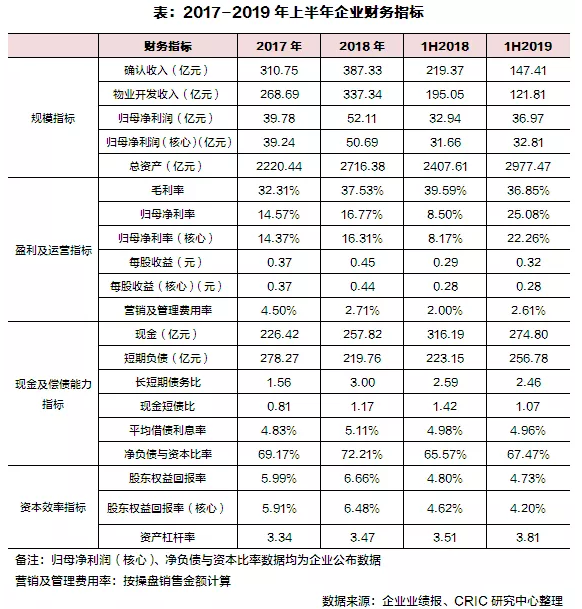

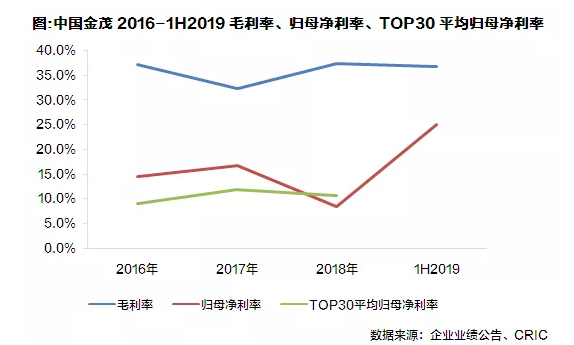

上半年中国金茂实现总营收约147.41亿元,毛利率仍领先TOP30平均水平。上半年中国金茂整体毛利率为37%,目前企业采用一二级土地联动开发的方式,通过毛利率较高的一级土地开发业务平衡整体盈利水平,仍领先于TOP30房企平均水平。

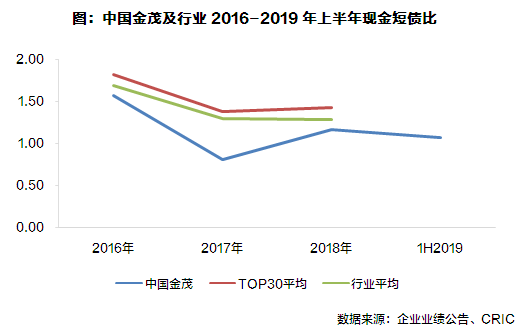

现金短债比1.07,短期偿债压力不大。截止至2019年中,中国金茂共持有现金274.80亿元,相较于期初增加16.98亿元,现金增长由于上半年经营活动产生的181.66亿元的净现金流入覆盖了投资活动156.73亿元以及筹资活动14.40亿元的净现金流出。

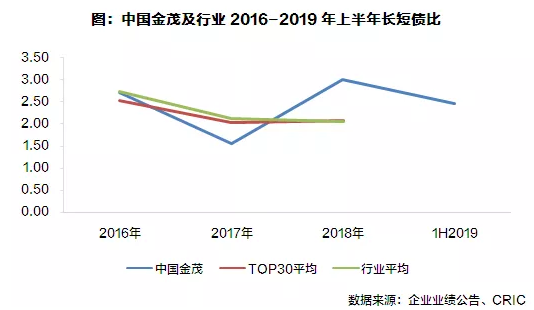

长短债比2.46,优于TOP30平均水平。尽管相比2018年末企业长短债比有所下降,但仍然优于TOP30平均水平。截至目前,中国金茂已成功发行多笔低利率债券,分别为3.72%利率的5年期18亿人民币公司债,4%利率的5年期2.5亿美元债以及4.25%利率的10年期5亿美元优先担保票据,全年长短债务结构或将进一步改善。

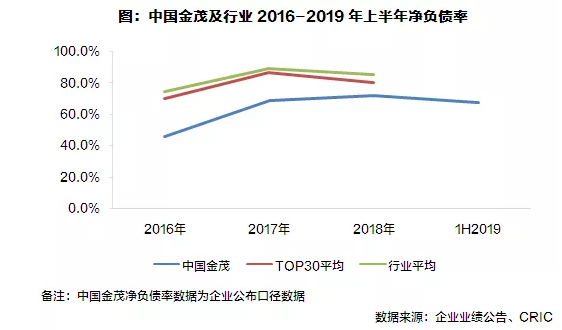

净负债率下降,杠杆水平依旧稳健,融资成本优势明显。根据企业公告数据,2019年中企业净负债率为67%,明显优于TOP30及行业平均水平。另外值得注意的是,上半年中国金茂平均融资成本仅为4.96%,在当下融资持续收紧,多家房企借贷成本上升的环境下,优势更为明显。

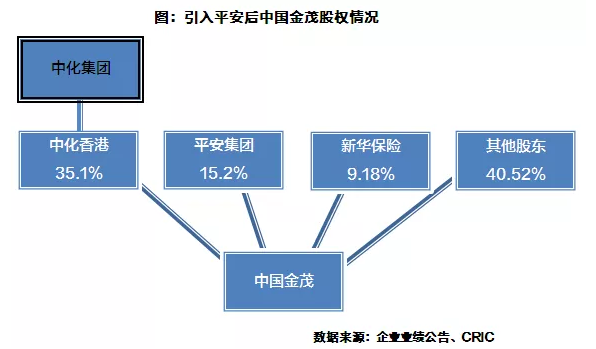

中化集团出售股份予中国平安,引入其为中国金茂第二大股东。2019年8月中国金茂发布公告,正式完成现有股份配售及新股份认购。本次公告内容主要包含两件事,一是中化集团分别让渡17.87亿股份予中国平安和0.16亿股份予新华保险,二是中国金茂增发1.69亿股份筹资8.15亿港元用作一般营运资金,该部分股份全部由中化香港认购。认购及配售完成后,中国平安成为中国金茂的第二大股东,股权占比15.2%,新华保险股权占比9.18%,中化香港占中国金茂股权比例35.1%,仍为控股股东。

混改加速金茂市场化,与平安的产业协同合作将推进金茂规模增长。本次引入中国平安主要是通过国企中化集团减持股份的方式,尽管中化集团仍控股中国金茂,但通过改组董事会结构等一系列方式,中国金茂在市场化的道路上更进一步,最终或将不再并表中化集团。而之所以选择中国平安,一方面是其旗下包含地产、科技、养老等多个业务板块,可以与中国金茂的城市运营等业务产生协同效应,另外作为国内最具实力的险资之一,平安可以在融资上给予金茂更多的支持,助力金茂规模增长。